La Constitución Española exige, en su artículo 31, la contribución de todos y todas al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario justo inspirado en los principios de igualdad y progresividad que, en ningún caso, tendrá alcance confiscatorio.

Los tributos -impuestos, tasas y contribuciones especiales- son medios para obtener los recursos necesarios para el sostenimiento de los gastos públicos. Pagar impuestos contribuye a financiar los servicios públicos de las administraciones estatal, autonómica y local.

¿Qué es el IRPF?

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es un tributo que deben pagar al Estado los ciudadanos residentes en España. Grava la renta que se ha obtenido a lo largo de un año, teniendo en cuenta las circunstancias personales y familiares de cada persona.

¿Qué se entiende por renta a efectos del IRPF?

La renta del contribuyente es la totalidad de sus rendimientos, ganancias y pérdidas patrimoniales y las imputaciones de renta que se establezcan por la ley, con independencia del lugar donde se hubiesen producido y cualquiera que sea la residencia del pagador.

Concretamente, la renta comprende:

- Los rendimientos del trabajo: contraprestaciones o utilidades, dinerarias o en especie, que deriven, directa o indirectamente, del trabajo personal o de la relación laboral o estatutaria y no tengan el carácter de rendimientos de actividades económicas, como por ejemplo los sueldos y salarios, las prestaciones por desempleo o las pensiones).

- Los rendimientos del capital inmobiliario y mobiliario: contraprestaciones o utilidades, dinerarias o en especie, que provengan, directa o indirectamente, de elementos patrimoniales, bienes o derechos, que sean propiedad del contribuyente y que este no necesite para la obtención de los rendimientos empresariales o profesionales (al contrario de lo que ocurre, por ejemplo, con el inmueble donde el contribuyente realiza su actividad).

- Los rendimientos de las actividades económicas (por ejemplo, de fabricación, comercio o prestación de servicios, incluidas las de artesanía, agrícolas, forestales, ganaderas, pesqueras, de construcción, mineras, y el ejercicio de profesiones liberales, artísticas y deportivas).

- Las ganancias y pérdidas patrimoniales.

- Las imputaciones de renta que se establezcan por ley.

Existe un mínimo personal y familiar que, por destinarse a cubrir las necesidades vitales del contribuyente y de las personas que de él dependen, no se somete a tributación.

Asimismo, está exenta la renta que se califique expresamente como tal en la normativa de IRPF o en otra ley. No se puede invocar la exención fuera de los casos recogidos en las leyes.

¿Quiénes deben pagar este impuesto?

Las personas físicas que tengan su residencia habitual en territorio español y aquellas que tuviesen su residencia habitual en el extranjero en los casos establecidos en los artículos 8, 9 y 10 de la Ley 35/2006, de 28 de noviembre.

*Esta tabla es una estimación sumando el gravamen estatal y el autonómico, tomando como referencia para este segundo los tipos aplicables a los contribuyentes no residentes en España.

¿Cuáles son las funciones de la Agencia Tributaria sobre el IRPF?

La Agencia Estatal de Administración Tributaria (AEAT), adscrita al Ministerio de Hacienda y Función Pública, es responsable de la aplicación efectiva del sistema tributario estatal y del aduanero.

Se encarga de la gestión, inspección y recaudación de los tributos de titularidad estatal, entre ellos el IRPF.

La AEAT dispone de un servicio telefónico de información tributaria básica para dudas: 91 554 87 70, accesible también a través del 901 33 55 33. Su horario es de lunes a viernes, de 9 a 19 horas (hasta las 15 horas en agosto).

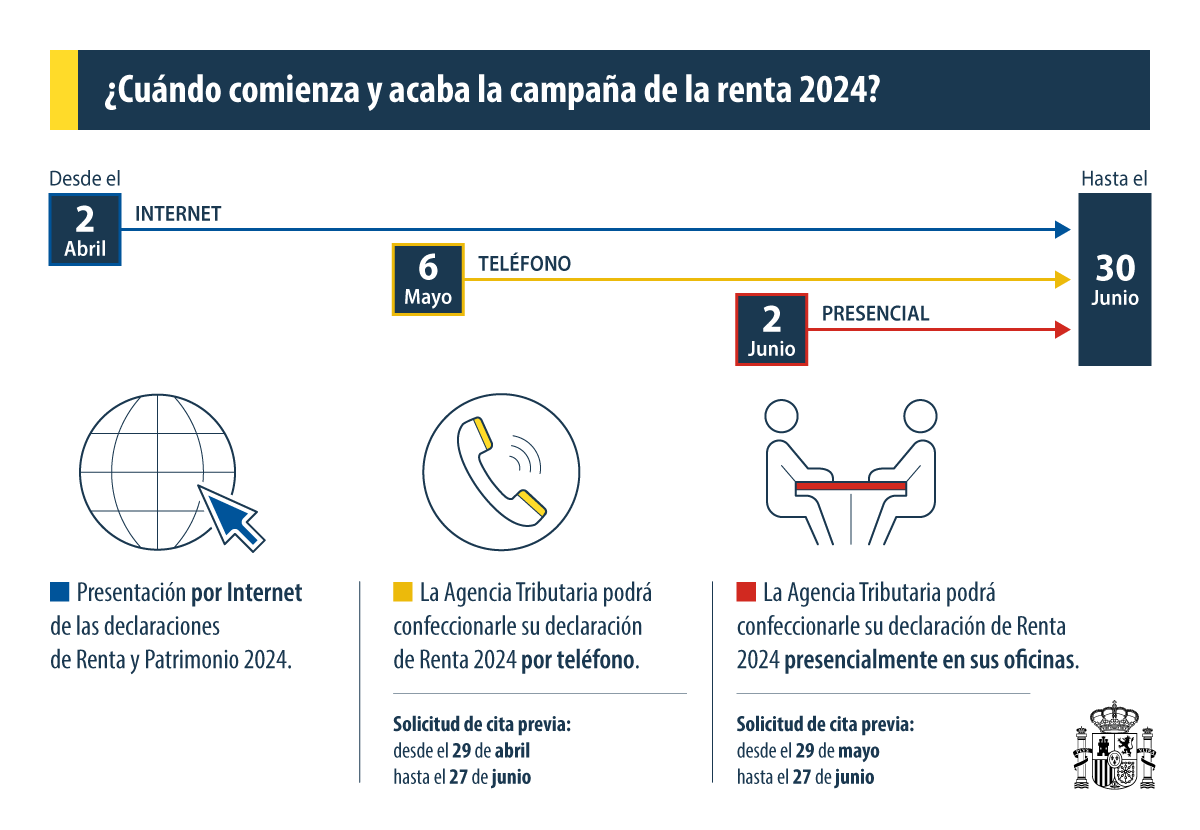

¿Cuándo comienza y acaba la campaña de la Renta 2024?

Las fechas para confeccionar la declaración de Renta y Patrimonio 2024 están disponibles en el calendario del contribuyente 2025 y son las siguientes:

- 2 de abril hasta el 30 de junio de 2025: presentación por Internet de las declaraciones de Renta y Patrimonio 2024.

- 6 de mayo hasta el 30 de junio de 2025: en el marco del Plan 'Le Llamamos' la Agencia Tributaria podrá confeccionarle su declaración de Renta 2024 por teléfono (solicitud de cita desde el 29 de abril hasta el 27 de junio por internet o mediante servicio automático en el 91 535 73 26, o en el 901 12 12 24).

- 2 de junio hasta el 30 de junio de 2025: la Agencia Tributaria podrá confeccionarle su declaración de Renta 2024 presencialmente en sus oficinas (solicitud de cita desde el 29 de mayo hasta el 27 de junio).

¿Dónde puedo consultar mi borrador de la declaración de renta?

El borrador de la declaración de la renta y/o los datos fiscales podrán obtenerse en la sede electrónica de la AEAT durante la campaña.

Los sistemas de identificación exigidos para acceder son:

- Certificado y DNI electrónico.

- Sistema Cl@ve Móvil.

- Número de referencia previamente suministrado por la AEAT.

Los contribuyentes también podrán consultar el borrador a través de la aplicación "Agencia Tributaria", utilizando el sistema Cl@ve Móvil o el mencionado número de referencia.

Vías de presentación de la declaración

Existen varias vías para presentar la declaración, según sea el resultado a devolver o a ingresar, y si se domicilia o no el pago. Domiciliar el pago significa que se puede presentar la declaración de la Renta hasta el 25 de junio, pero el pago no se hará efectivo hasta el 30 de junio, último día de la Campaña de Renta. La domiciliación no impide fraccionar el pago en dos plazos (el segundo, el 5 de noviembre).

También para las declaraciones a ingresar, si se desea, se podrá presentar la declaración con solicitud de aplazamiento, marcando la opción de 'Reconocimiento de deuda con solicitud de aplazamiento', dentro de otras modalidades de pago, y solicitándolo a través del enlace de 'Tramitar deuda' que aparecerá en la ventana en la que se visualiza la declaración presentada.

1. Vías no presenciales (sin desplazamiento a oficinas), hasta el 30 de junio (25 de junio si se trata de pagos con domiciliación):

- Sede de la AEAT, apartado 'Campaña de Renta 2024'. Esta vía puede utilizarse en todos los casos.

- 'App' (móviles y tabletas) A devolver e ingresar (domiciliando el pago). Esta vía puede utilizarse en caso de que la declaración resulte a devolver e ingresar (domiciliando el pago).

- Plan 'Le Llamamos' (solicitud desde el 29 de abril) A devolver e ingresar (domiciliación o Bizum). Esta vía puede utilizarse en caso de que la declaración resulte a devolver e ingresar (domiciliación o Bizum).

2. Vías presenciales, del 2 de junio -6 de mayo para el caso del plan de asistencia en pequeños municipios- al 30 de junio (25 de junio si se domicilia el pago):

- En las oficinas de la AEAT o en oficinas de comunidades autónomas y entes locales que colaboran. Para declaraciones a devolver e ingresar (domiciliación o Bizum).

- En las oficinas de las entidades financieras colaboradoras. Para declaraciones a ingresar (sin domiciliar).